Waluta, która w ostatnich latach powodowała skrajne emocje. Kredyty, które z jednej strony były bardzo korzystne, a z drugiej – przyczyną bankructwa, rozpadów małżeńskich i przewyższających dochody rat. W mediach krążyły sprzeczne informacje i nieprawidłowe uproszczenia w nazewnictwie, wprowadzając chaos i zniechęcenie. Czy „kredyty frankowe” rzeczywiście są niekorzystnym finansowaniem swoich marzeń i inwestycji? A może nic o nich nie wiemy? Czas rozwiać wątpliwości i usystematyzować swoją wiedzę.

Między 2005 a 2010 rokiem, banki masowo udzielały kredytów złotówkowych, które były powiązane z aktualnym kursem fanka szwajcarskiego (CHF). Umowy kredytu (z niewiadomej przyczyny – być może celowo) w powszechnym obrocie nazywa się „umowami kredytu walutowego” lub co gorsza „umowami kredytu we frankach”.

W ekonomii funkcjonuje zupełnie inne nazewnictwo, które niewiele ma wspólnego z powyższym. Według „Analizy prawnej wybranych postanowień umownych stosowanych przez banki w umowach kredytów indeksowanych do waluty obcej lub denominowanych w walucie obcej zawieranych z konsumentami” (Raport Rzecznika Finansowego z czerwca 2016 roku) tzw. kredyty walutowe wyróżniają poniższe kategorie:

- KREDYT ZŁOTÓWKOWY – to nic innego jak kredyt otrzymany w polskiej obowiązującej walucie (PLN). Spłata raty (zarówno kapitału, jak i odsetek dla banku) również następuje w naszej walucie. Tym samym do banku trafia suma obejmująca takie składniki jak kapitał + odsetki + inne opłaty / prowizje, zgodne z tabelą opłat obowiązujących w danym banku;

- KREDYT WALUTOWY – znaczącą różnicą w porównaniu do kredytu złotówkowego jest fakt, że w przypadku tego, kredyt udzielany jest w każdej walucie, tylko nie takiej, jaka obowiązuje w kraju. W praktyce najczęściej spotykaną jest frank szwajcarski (CHF), euro (EUR) lub dolar (USD). Ty, jako kredytobiorca dokonujesz regularnej spłaty od początku do ostatniej wpłaty w walucie obcej (takiej, jaka została określona w umowie). Spłata ta to suma kapitału, odsetek dla banku oraz ewentualnych dodatkowych opłat i prowizji.

- KREDYT WALORYZOWANY (indeksowany) kursem obcej waluty – taki kredyt wydaje się połączeniem dwóch powyższych, jednak zasada jego udzielania oraz przeliczania wysokości opłat różni się diametralnie, dlatego porównywanie jest po prostu błędne. Cały proces polega na udzieleniu kredytu w obowiązującej walucie w kraju (czyli w złotówkach), a następnie w danym dniu (banki z reguły wybierają dzień uruchomienia kredytu), kwota kapitału (albo jej część) zostaje przeliczona na walutę obcą, wg kursu wymiany w tym dniu. To właśnie ona staje się podstawą do ustalania wysokości raty (kapitału oraz odsetek). Łatwo zauważyć, że każda wpłacana rata zostaje określona wg waluty obcej, natomiast rzeczywista spłata następuje w walucie polskiej. Podstawą do naliczenia kursu waluty jest wybrany w umowie dzień (np. dzień spłaty). Tym samym wysokość raty kapitałowo-odsetkowej może być różna w kolejnym miesiącu.

- KREDYT DENOMINOWANY w obcej walucie – to odwrotność waloryzowanego, a polega na otrzymaniu kredytu, którego wartość została wyrażona w innej walucie niż złotówkach (mówiąc w prostszy sposób – bank „pożycza” kapitał w obcej walucie), a po uruchomieniu zostaje przeliczony na złotówki. Spłata rat (kapitał + odsetki i ewentualne dodatkowe opłaty) następuje także w złotówkach, których kurs przeliczany jest w określonym w umowie dniu (najczęściej jest to dzień spłaty określonej raty). W efekcie Ty jako kredytobiorca oddajesz do banku sumę kapitału, która stanowi „jakąś” wartość w obcej walucie, w zależności od obowiązującego kursu plus odsetki i dodatkowe opłaty, o ile występują.

Czy istnieje „kredyt frankowy”? Gdzie jest jego miejsce?

Gdzie w takim razie znajdzie się miejsce dla tzw. kredytów „frankowych”? Jak widać, nie jest to kredyt walutowy, ponieważ był wpłacany w polskich złotych, a w dodatku prawne zabezpieczenia też zostały określone w naszej walucie. Między innymi – hipoteka, oświadczenia o poddaniu się do egzekucji (które notabene zostały uznane za niekonstytucyjne). Poza tym kredyty „frankowe” były spłacane również w naszej walucie – skąd więc pomysł, że były to kredyty walutowe?

Kredyt indeksowany i kredyt denominowany są bardzo zbliżonymi produktami finansowymi powiązanymi z kursami walut obcych. Oba rodzaju kredytów różni moment ustalenia kwoty w złotówkach kredytu do wypłaty oraz początkowego salda zadłużenia. Idąc dalej, kolejnym wspólnym mianownikiem jest fakt, że kredyt zostaje wypłacony w złotówkach, spłata również następuje w walucie polskiej. Frank szwajcarski ma tylko jedno zadanie – jest miernikiem wartości. W zasadzie można go zamienić inną walutą lub dobrem – dolarem, bitcoinem, uncją złota czy baryłką ropy naftowej (choć przyznam szczerze, że nie jest to popularne i proponowane przez banki). Pamiętajmy też, że w przypadku kredytów indeksowanych i denominowanych, wartość kredytu wyrażana jest we franku szwajcarskim (lub innej walucie, w zależności jaką wybraliśmy).

Poznając podstawy, możemy przejść do definicji „frankowicza”. Kim on jest? To kredytobiorca, który zawarł umowę z bankiem na kredyt hipoteczny waloryzowany kursem franka szwajcarskiego. A kim nie jest? Nie jest kredytobiorcą, który zawarł umowę na walutowy kredyt hipoteczny. Proste, prawda?

Wysokość kredytu, spłaty i długu frankowicza

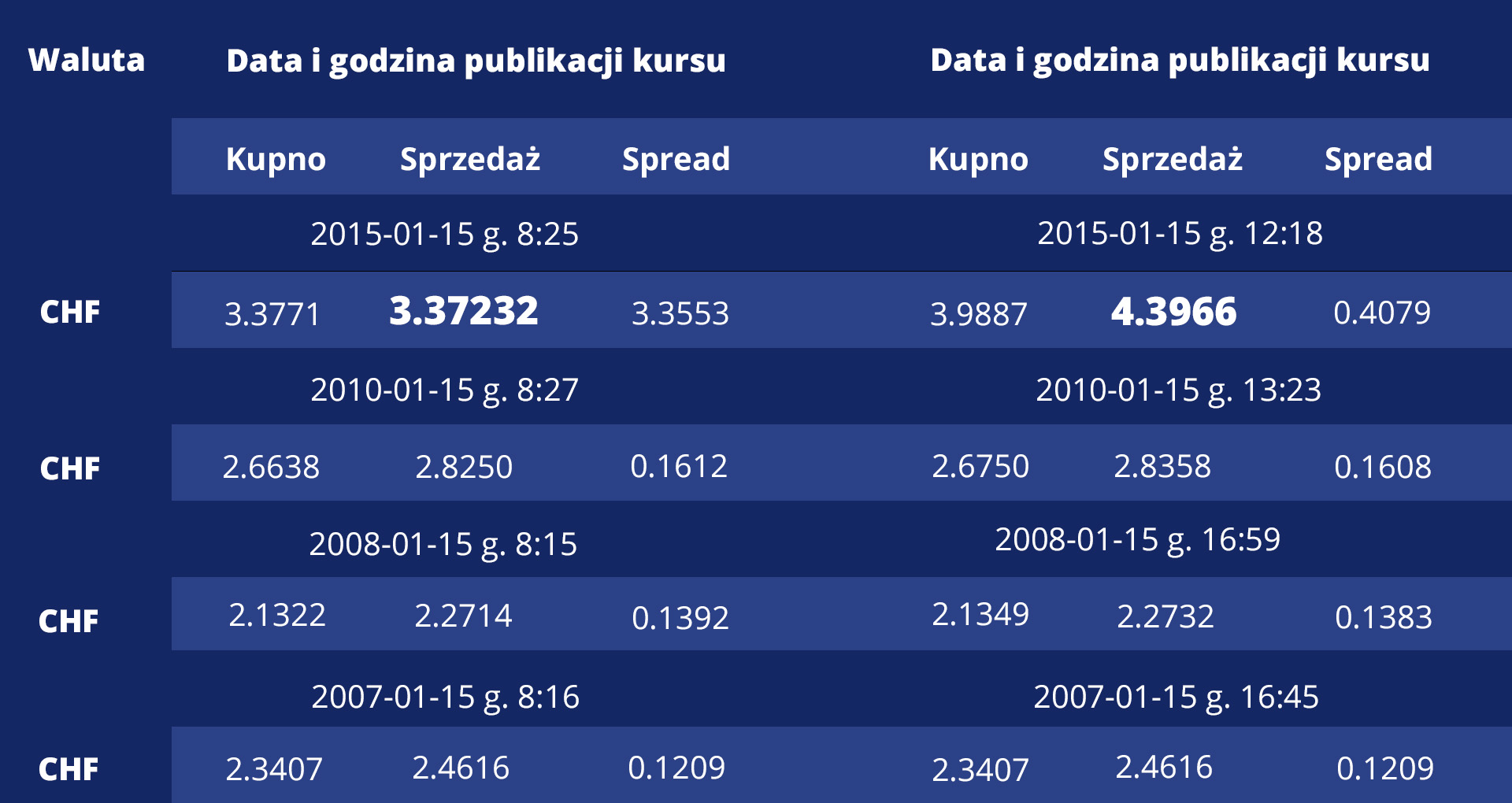

Przykładowe kursy z tabeli kursów walut banku Raiffeisen Polbank:

Nie trzeba ekonomicznego wykształcenia, aby zauważyć, że kursy waluty w różnych godzinach diametralnie się różni. Tym samym „frankowicz” nie jest w stanie wyliczyć stałego zadłużenia, bo za kilka godzin ta wartość może wzrosnąć lub zmaleć. Przykład?

- Zadłużenie wyrażone we frankach szwajcarskich: 100 000 CHF

Spłata w dniu 15.01.2015 o godzinie 9:00 – 373 230 złotych (kurs waluty ma wartość 3,7323)

Spłata w dniu 15.01.2015 o godzinie 13:00 – 439 606 złotych (kurs waluty ma już wartość 4,3966)

Różnica to całe 66 430 złotych na niekorzyść „frankowicza”. Zadłużenie wynosi dokładnie tyle samo w przeciągu tych kilku godzin, ale ze względu na zmieniające się kursy kupna / sprzedaży walut, rzeczywisty dług do spłacenia jest znacznie większy. Na niekorzyść kredytobiorcy działa także fakt, że liczy się godzina księgowania płatności.

Jeżeli w tym dniu, ktoś po 9:00 spłacił cały kredyt, wysyłając przelew z innego banku, ten mógł się zaksięgować po godzinie 13:00, w której obowiązywał już zupełnie inny kurs. Niestety, wysłana kwota nie była wystarczająca do zamknięcia kredytu.